別表4社外流出する永久差異と別表5留保される一時差異とは?

別表四を理解する上で押さえておきたい4つの用語があります。

(差異の種類) (別表4の取扱い)

「永久差異」 =「社外流出」

「一時差異」 =「留保」

今回は、この4つの用語について押さえていきましょう。

差異の考え方は、税効果会計にも関係してきます。

前回までの復習ですが、法人税の別表四は、「会計上の利益」から

「税務上の所得」への変換するための表でしたね。

<法人税の計算(実際)>

利益 (会計)

+損金不算入 (会計上=費用、税務上≠損金)

+益金算入 (会計上≠収益、税務上=益金)

△損金参入 (会計上≠費用、税務上=損金)

△益金不算入 (会計上=収益、税務上≠益金)

所得 (税務)

この利益から所得への変換は、税務と会計で、取扱いが違うものについて、

足したり引いたりして求めることになります。取扱いが違うことを

「差異」といいます。

このうち、税務と会計の取扱の違いが、永久に解消されない差異を、

「永久差異」といって、別表4では、「社外流出」という項目に

金額を記載することになります。

例えば、交際費がこれに該当します。交際費は、会計上は費用ですが、

税務上は冗費の節約から、損金にならない金額が発生します。

会計上は費用だけど、税務上は損金ではない、つまり「損金不算入」項目です。

そのため、所得の計算上、会計上の利益に+(加算)されます。

この交際費の取扱いは、一生解消されません。税務で認めていない部分は、

どうあがいても損金にはならないからです。

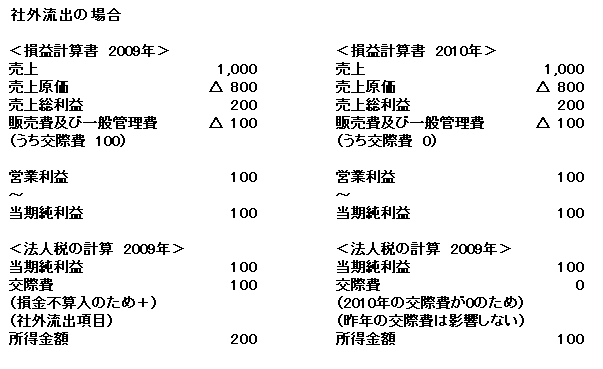

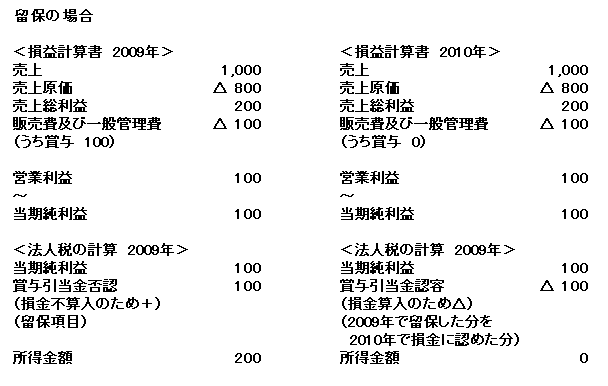

2009年に交際費が100、2010年は交際費が0だった場合の2年間を

数字で見ていきますと、

<図1 参照>

この2010年に2009年の交際費が影響しないということがポイントです。

2009年の交際費は、2009年で完結となるため、2009年に社外に

流れ出てしまったもの、つまり社外流出ということになります。

これに対して、税務と会計との取扱いが、タイミングの違い

(”期ずれ”といったりもします。)というケースもあります。

それは一時的なズレとして、「一時差異」と呼ばれ、別表四では、

「留保」という項目に金額を記載することになります。

例えば、12月決算の会社で翌期3月に支給する賞与の一部を

2009年12月末に賞与の引当金として計上した場合、

(会計仕訳)賞与 100 / 賞与引当金 100

上記のような仕訳を計上し、会計上は発生主義の考え方から、

賞与という費用が計上されますが、税務上は、賞与は支払ったときに、

損金に計上されます。そのため、12月末の時点では、この賞与は

支払われていないため、損金にならず、「損金不算入」項目に該当します。

但し、交際費との違いは、この翌期2010年3月に実際に会社が

同額の賞与を現金で支払った場合、

(会計仕訳)賞与引当金 100 / 現金 100

上記のような仕訳が発生し、このときに、税務上は支払った金額に

ついて損金として認められます。

つまり、税務上は、この場合、1年遅れて損金に計上することが可能なのです。

このような”期ずれ”の場合には、2009年の時点では、所得の計算上、

「加算」し、翌年以降に「留保」される状態になります。

<図2 参照>

このように、「留保」とは、翌期以降に先送りされたり、認められたら

取り崩したりするのに使用するものです。

この「留保」項目を管理する表が、別表5(1)です。

それと、税務では、「否認」「認容」という用語もよく出てきます。

「否認」とは、それを認めない、NGという意味

「認容」とは、それを認めるよ、OKという意味

で使われています。

今回はちょっと難しいテーマでしたが、ここが税務と会計の差を

理解するポイントです。昨今、さまざまな会計基準の登場により、

税務と会計がどんどん離れてきています。

そもそも、税務と会計では、その作成する主旨が異なるからです。

無料メール講座

法人税申告書作成の実務

社長BOKIゲーム企業研修

無料メールマガジン

プロフィール

著書一覧

新着記事

立替金(3級・2級商業簿記)

立替金(3級・2級商業簿記)

立替金の定義 立替金とは、誰かのために一時的に支払った代金で、後日精算されるもの。 よく関連語句として「給料」がセットで出てくる。 立替金の概念 例:従業員の個人的な支出や取引先の負担すべき広告費などを、一時的に立て替えて支払う。 支払った金額は「将来返してもらう予定のお金」として資産に計上される。 立替金は「立替金の請求権」として扱われ、資産勘定に計上。 簿記の問題での立替金 給与支給時に従業員に対する立替金を相殺する処理が出題されることがある。 立替金の処理について理解しておくことが重要。 具体的な取引例 例:従業員の頼みで、個人的な支出65,000円を立て替え、現金で支払う。 仕訳: 借方:立替金 65,000円 貸方:現金 前払金(3級・2級商業簿記)

前払金(3級・2級商業簿記)

「前払金」の定義 商品などを注文した際に、品物を受け取る前に支払った手付金や内金のこと。 支払いに関連する勘定科目として「前払金」が使用される。 関連する用語:商品の仕入れなど。 「前払金」の概念 契約や注文が成立した際、手付金を支払うことが一般的。 支払った時点では品物の受け取りが確定していないため、「一時的に相手に預けているお金」として扱う。 支払った金額は資産勘定に計上され、将来的に商品を受け取る権利を持つと考えられる。 「前払金」の特性 仕入れや費用として確定しているわけではない。 目的の品物が手に入らなければ、支払った金額を返金してもらうこともある。 「前渡金」という用語も同義で使用されることがある。 取引例 配賦差異(2級工業簿記)

配賦差異(2級工業簿記)

配賦差異の重要性 2級工業簿記で非常に重要な概念。 製造間接費を予定配賦や標準原価計算で計算する際に生じる差異。 試験対策として配賦差異の理解は必須。 配賦差異の定義 配賦差異は、製造間接費の予定配賦額(正常配賦額)と実際発生額との差額。 この差異の把握は、原価管理やコスト管理において重要。 関連用語 「実際配賦」、「予定配賦率」、「製造間接費」、「部門費」など。 配賦差異には「予算差異」と「操業度差異」の2種類がある。 配賦差異の計算方法 予定(正常)配賦額 = 予定(正常)配賦率 × 実際操業度。 実際発生額との差額が配賦差異。 差異の処理方法 実際発生額が予定額を上回る場合、追加コストとして借方差異(不利差異)。 実際発生額が予定額を下回る場合、コスト節約として貸方差異(有利差異)。 手形貸付金・借入金(3級・2級商業簿記)

手形貸付金・借入金(3級・2級商業簿記)

手形貸付金 借用証書の代わりに約束手形を使って行われる貸付債権。 資産に分類される。 手形を使わない場合は、「貸付金」 手形借入金 借用証書の代わりに約束手形を使って行われる借入債務。 負債に分類される。 手形を使わない場合は、「借入金」 仕訳例 資金を貸し付ける場合:「手形貸付金」 資金を借り入れる場合:「手形借入金」 具体例 200万円を借り入れ、約束手形を発行し当座預金に入金された場合: 借方:当座預金 + 2,000,000円 貸方:手形借入金 + 2,000,000円 総勘定元帳への転記 資産:「当座預金 + 2,000,000円」 負債:「手形借入金 + 2,000,000円」 仮払金(3級・2級商業簿記)

仮払金(3級・2級商業簿記)

仮払金の重要性 実務および試験対策において重要な科目。 簿記3級以上で出題され、2級、1級、会計士、税理士の試験にも登場する。 仮払金の分類 資産勘定に分類される。 実際の支出金額や内容が未確定な場合に使用する。 仮払金の定義 支出金額や内容が確定していない場合に一時的に支払う際に使用する勘定科目。 支出内容が確定した時点で精算処理を行い、仮払金は解消される。 短期間で精算されることが前提。 関連する勘定科目 現金や仮受金(負債)などが関連する。 実務での使用例 例: 出張費が確定しない場合、社員に2,000円を仮払金として渡し、実際の費用が確定した後に精算する。 例: 交通費が1,700円だった場合、差額の300円を返金して仮払金を精算。